Každý z nás už vo svojom živote niekedy investoval. Teda, investoval svoje prostriedky tak, aby mu dnes prinášali úžitok. Možno ste navštevovali univerzitu a investovali svoj čas a energiu do sebarozvoja. Prípadne ste investovali svoje peniaze do kúpy bytu alebo auta, aby ste mohli žiť pohodlnejšie. Niektorí z nás investujú svoj čas a pozornosť do vzťahov s blízkymi, aby boli šťastní. Iní si zase môžu odkladať peniaze na vklad alebo investovať do podnikania. To všetko sú vážne investičné rozhodnutia, pri ktorých je potrebné zvážiť riziká a alokovať prostriedky k dosiahnutiu zisku.

Peniaze sú dôležitým zdrojom, ktorý ovplyvňuje náš život

Zdrojom peňazí je zamestnanie alebo vlastné podnikanie. Podľa štatistík je v Európe najpriaznivejším a najaktívnejším obdobím na zarábanie peňazí vek od 24 do 64 rokov. Potom dochádza k zníženiu príjmov a dopyt po vás klesá. V danom období sa stávate z hľadiska príjmu najzraniteľnejší.

Ak si chcete udržať pohodlnú životnú úroveň v pokročilom veku, musíte dnes správne hospodáriť s peniazmi a hromadiť kapitál na obdobie, kedy pôjdete do dôchodku. Okrem slušného dôchodku môže byť potrebná veľká suma peňazí na vzdelanie vašich detí alebo nákup nehnuteľnosti.

Čo sa stane s peniazmi, ktoré dnes neutratíte, ale jednoducho uložíte na bankový účet alebo si ich necháte doma? Znehodnocujú sa, prichádzate o ne a pohlcuje ich inflácia.

Inflácia je rast cien a znižovanie kúpnej sily peňazí.

Povedzme, že máte 10 000 EUR, ktoré máte doma alebo ich nechávate ležať nečinne na bankovom účte či v trezore. Teraz si predstavte, že tam takto ležia už desať rokov. Celý ten čas ich znehodnocovala inflácia. Technicky vzaté, o desať rokov budete mať tých istých 10 000 EUR, ale budete si za ne môcť kúpiť oveľa menej.

Inflácia po pandémii rastie na celom svete. V eurozóne bola v decembri 2023 na úrovni 2,9 %. Predstavme si teda, že inflácia bude počas nasledujúcich desiatich rokov rovnaká. Na čo sa podľa vás premenia vaše peniaze?

Áno, táto miera inflácie vám za desať rokov pohltí takmer 25 % vašich peňazí: 10 000 EUR by sa zmenilo na 7645 EUR.

Infláciu bohužiaľ nemôžeme ovplyvniť, závisí od globálnych ekonomických faktorov. Môžeme však prevziať kontrolu nad svojimi prostriedkami: investovať trochu času a úsilia, aby peniaze pracovali pre vás, porazili infláciu a zarábali.

Investície môžu pomôcť prekonať infláciu a zarobiť peniaze

Najkonzervatívnejším a najzrozumiteľnejším spôsobom sporenia je bankový vklad. Sadzby vkladov v Európe sú však nízke a niektoré banky majú záporné sadzby. To znamená, že za uloženie peňazí na vklade budete musieť zaplatiť. Dokonca tento spôsob sporenia peňazí a boja proti inflácii vám neumožní jednoducho udržiavať úspory. Nielenže v priebehu rokov stratíte časť hodnoty svojich peňazí, ale prídete aj o príležitosť na ich zhodnotenie.

Investície na akciovom trhu ponúkajú vyššie výnosy ako vklad. Napríklad v rokoch 1991 až 2021 priniesli hlavné investičné nástroje akciového trhu nasledujúce výnosy:

- Európske akcie - 10,7 % p.a.

- Americké akcie - 8,155 % p.a.

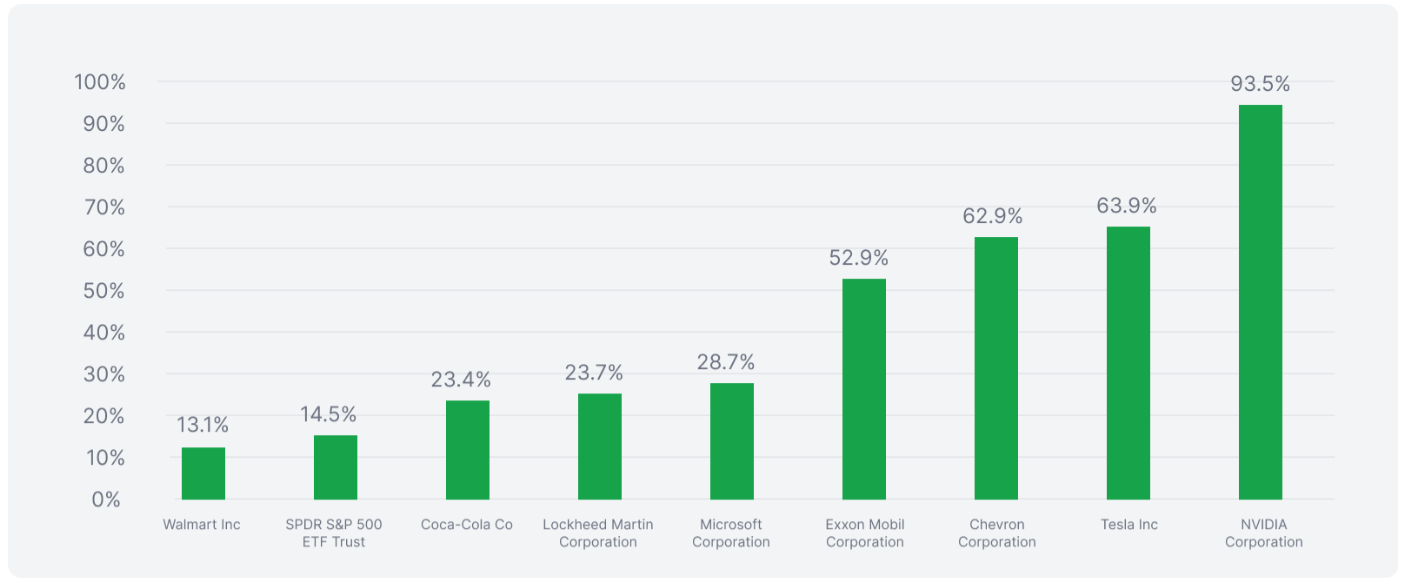

Prehľad rastu najobľúbenejších akcií v období od 1.4.2021 do 1.4.2022:

Kúzlo zloženého úroku zvyšuje investície

Historické výnosy z akcií sú pôsobivé, ale môžete zarobiť ešte viac, pokiaľ:

- Investujte pravidelne, nie len jednorázov. Môžete napríklad sporiť a raz mesačne investovať ďalšiu malú sumu.

- Zabezpečte, aby úroky získané z investícií boli použité na ďalšie investovanie do cenných papierov, t. j. reinvestované. Peniaze sa nevyberajú, ale stále pracujú a úročia sa predchádzajúce úroky. V tom spočíva čaro zloženého úročenia; takéto úročenie urýchľuje rast vašich úspor a investícií v čase.

Vráťme sa teraz k 10 000 EUR, ktoré vám desať rokov ležali na účte a znehodnotené infláciou. Poďme skúsiť niečo iné: investujme tieto peniaze do amerických akcií, aby sme si mohli v budúcnosti vybudovať dôchodok, vzdelávať svoje deti alebo mali možnosť uskutočniť iné dôležité výdavky.

Predpokladajme, že výnosnosť amerických akcií zostane nezmenená na úrovni približne 8 % ročne, aj keď minulá výkonnosť investičných nástrojov nie je zárukou budúcich výnosov. Využime kúzlo zloženého úročenia, t. j. priebežný zisk nebudeme vyberať, ale reinvestovať do cenných papierov. Výsledok bude za 10 rokov 22 584 EUR, čo znamená, že aj pri vysokej inflácii dosiahnete zisk a vaše peniaze nestratia svoju kúpnu silu.

Začať investovať môžete na platforme Freedom24, ktorá má prístup na akciové trhy v USA, Nemecku, Spojenom kráľovstve, Honkongu alebo Kazachstane. Broker ponúka investovanie do akcií, ETF, dlhopisov, futures a amerických opcií za poplatok. Freedom24 navyše poskytuje aj plány na umiestnenie peňazí.

Poznámka:

Článok neslúži na poskytovanie osobného investičného poradenstva, nepredstavuje investičné odporúčania na nákup či predaj akýchkoľvek investičných nástrojov ani ponuku na uzavretie zmluvy podľa § 1732 zákona č. 89/2012 Zb., Občianskeho zákonníka. Pred rozhodnutím na nákup akéhokoľvek produktu vám preto odporúčame kontaktovať investičného poradcu alebo osobného bankára, ktorý vám poskytne viac informácií o produktoch a odporučí, či sa konkrétny produkt hodí k vášmu rizikovému profilu a do vášho portfólia. Investičné nástroje uvedené vyššie nezaručujú návratnosť vloženej investície. Hodnota investície môže v čase kolísať, v závislosti od typu investície aj výraznejším spôsobom.