Každý deň vykonávame nejaké transakcie: nakupujeme potraviny, tankujeme benzín do auta, platíme za aplikácie v telefóne alebo predávame staré veci na online bazáre. V oblasti investícií môže na nákup a predaj slúžiť napríklad burza cenných papierov. Tá funguje ako špeciálne miesto na nákup alebo predaj cenných papierov, ako sú akcie, dlhopisy a ETF.

Čo je to burza cenných papierov a ako funguje?

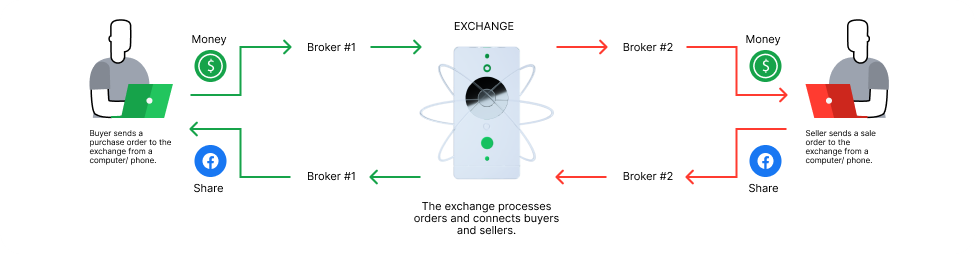

Burza cenných papierov je špeciálne miesto na nákup alebo predaj cenných papierov, ako sú akcie, dlhopisy a ETF. Hlavnou úlohou burzy je organizovať bezpečné vysporiadanie transakcií medzi kupujúcimi a predávajúcimi tak, aby nikto nebol podvedený a aby na jeho účet prišlo správne množstvo cenných papierov a peňazí. Napríklad pokiaľ sa rozhodnete kúpiť 100 akcií spoločnosti Apple a niekto na druhom konci sveta sa ich rozhodne predať. Práve burza zabezpečí, aby boli kupujúci a predávajúci prepojení a aby transakcia prebehla správne.

Popredné burzy sa nachádzajú po celom svete:

- V USA – NYSE (New York Stock Exchange), NASDAQ (National Association of Securities Dealers Automated Quotation).

- V Európe – Euronext, LSE (London Stock Exchange), Frankfurt Stock Exchange.

- V Ázii – HKEX (Hong Kong Exchanges and Clearing), SSE (Shanghai Stock Exchange).

Prečo je potrebný sprostredkovateľ?

Aby mohol bežný človek nakupovať a predávať cenné papiere na burze, potrebuje makléra, čo je spoločnosť, ktorá je registrovaná na burze a má všetky potrebné licencie. Maklér vás spája s burzou a zarába na províziách z obchodov s cennými papiermi.

Čo robí maklér pre svojich klientov:

- Otvára maklérske účty a registruje klientov na burze

Pokiaľ chcete investovať do burzových nástrojov, potrebujete špeciálny maklérsky účet. Ide o akúsi peňaženku, v ktorej sú uložené vaše peniaze a cenné papiere. Akonáhle vám maklér otvorí účet a uloží naň vaše peniaze, môžete začať investovať. Mnohí moderní makléri otvárajú účty na diaľku a celý proces trvá približne 10-15 minút.

- Ukazuje kotácie cenných papierov

Pre pohodlie klientov používajú moderní makléri elektronické obchodné systémy, v ktorých si klienti môžu prezerať ceny všetkých dostupných nástrojov a navzájom ich porovnávať. To je možné vykonať pomocou mobilnej aplikácie makléra alebo samostatného terminálu v prípade počítača.

- Zadáva objednávky zákazníkov na burze

Po výbere cenného papiera, o ktorý máte záujem, zadáte cenu a množstvo a odošlete nákupný príkaz v aplikácii makléra. Broker potom odošle príkaz na burzu, kde bude čakať na vykonanie. Proces zadávania ponuky trvá zlomky sekundy.

- Vypočítává transakcie

Akonáhle sa na burze objaví predávajúci, ktorý je pripravený predať vám akcie v správnom množstve a za správnu cenu, transakcia je dokončená. Broker potom pošle peniaze za akcie druhej strane prostredníctvom burzy a pripíše cenné papiere na váš účet.

- Poskytuje reporty

Informácie o všetkých transakciách, ktoré ste uskutočnili, sa uchovávajú u makléra. Kedykoľvek si môžete objednať správu za ľubovoľné obdobie o stave svojho maklérskeho účtu. Tu zistíte kedy a koľko cenných papierov bolo nakúpených/predaných, koľko peňazí je na účte a aká provízia bola zaplatená maklérovi. Takúto správu môžete potrebovať pri podávaní žiadosti na daňový úrad.

- Výber peňazí

Pokiaľ potrebujete peniaze a rozhodnete sa ich z burzy vybrať, maklér ich prevedie na váš bankový účet.

Na čo si dať pozor pri výbere makléra?

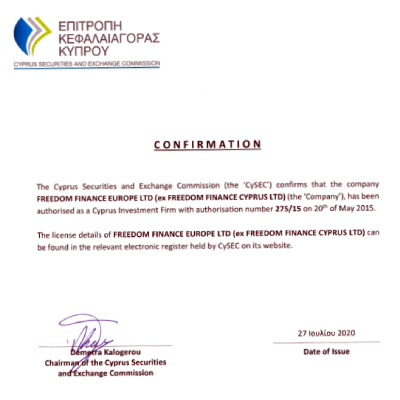

Licencia. Skontrolujte, či má spoločnosť licenciu na vykonávanie maklérskej činnosti. Licenciu vydáva štátny regulačný orgán, ktorý dohliada na činnosť profesionálnych účastníkov trhu s cennými papiermi. Aby maklérska spoločnosť získala licenciu, musí spĺňať niekoľko zákonných požiadaviek, mať certifikovaných zamestnancov a značný kapitál z vlastných zdrojov.

Pre makléra je licencia pasom na podnikanie. Štátny regulačný orgán môže licenciu odobrať, ak zistí najmenšie porušenie. Preto si makléri vážia licenciu a neporušujú zákon. Licencia je zvyčajne verejne dostupná na webových stránkach oboch orgánov.

Reputácia. Preskúmajte webovú stránku spoločnosti, sekciu „O nás" a zadajte názov spoločnosti do Google – získate tak viac informácií o maklérovi. Preštudujte si recenzie klientov a sledujte právne previerky a ich digitálnu stopu.

Napríklad online maklér Freedom Finance Europe je európskou dcérskou spoločnosťou medzinárodnej investičnej skupiny Freedom Holding Corp. s akciami verejne obchodovanými na burze NASDAQ pod značkou FRHC. Holding spoločnosti sídli v Spojených štátoch a je regulovaná americkou Komisiou pre cenné papiere a burzy (SEC). Materská spoločnosť sa riadi smernicou MiFID II, regulačným režimom s vysokou úrovňou ochrany investorov.

Služba. S maklérom komunikujete prostredníctvom obchodnej aplikácie. Uistite sa, že funguje správne a nezamŕza, aby ste sa vyhli problémom s transakciami v kritickom okamihu. Pozornosť venujte aj zákazníckej podpore, úrovni služieb a tomu, ako rýchlo a správne sú zodpovedané vaše otázky.

Poplatky za služby. Sprostredkovanie je podnikanie, takže klienti platia za využívanie služieb sprostredkovateľa províziu. V závislosti od sprostredkovateľa sa rozlišujú tieto typy poplatkov: za transakciu, za obrat, za mesačnú službu, za použitie požičaných prostriedkov, za výber prostriedkov atď. Zvyčajne, podobne ako v prípade mobilných operátorov, sú tieto provízie združené do poplatkových plánov v závislosti od potrieb klientov.

Existuje samostatná kategória maklérov s nulovými transakčnými poplatkami. Tí majú všetky poplatky rovnako ako ostatní makléri, ale nie transakčné poplatky. Každý z nich zarába inak: obchody klientov neprebiehajú na burze, ale za peniaze sú presmerované tretej strane – tvorcovi trhu. Tí zase vykonávajú obchody za ceny, ktoré sú výhodné pre nich, ale nie nevyhnutne v záujme investora.

Ak sa vrátime k analógii s mobilným operátorom, broker bez transakčných poplatkov je ako operátor, ktorému neplatíte za hovory, ale predáva možnosť odpočúvať vás a zistiť všetko o vašich plánoch tretej strane.

Buďte preto obozretní, ak spoločnosť nemá žiadne poplatky a všetko je zadarmo. Môže ísť o podvodníkov.

Investovať môžete na platforme Freedom24, ktorá má prístup na viac ako 15 akciových trhov vrátane USA, Európy a Hongkongu. Maklér ponúka investovanie do akcií, ETF, dlhopisov, futures a amerických opcií. Freedom24 poskytuje aj možnosť sporenia.

Poznámka:

Článok neslúži na poskytovanie osobného investičného poradenstva, nepredstavuje investičné odporúčania na nákup či predaj akýchkoľvek investičných nástrojov ani ponuku na uzavretie zmluvy podľa § 1732 zákona č. 89/2012 Zb., Občianskeho zákonníka. Pred rozhodnutím na nákup akéhokoľvek produktu vám preto odporúčame kontaktovať investičného poradcu alebo osobného bankára, ktorý vám poskytne viac informácií o produktoch a odporučí, či sa konkrétny produkt hodí k vášmu rizikovému profilu a do vášho portfólia. Investičné nástroje uvedené vyššie nezaručujú návratnosť vloženej investície. Hodnota investície môže v čase kolísať, v závislosti od typu investície aj výraznejším spôsobom.