Postupne pripravujeme prehľad výsledkov bánk v Česku a na Slovensku a to ako za ekonomické ukazovatele, tak aj za ukazovatele klientskej úspešnosti. Zvažujeme hodnotenie doplniť aj o pohľad udržateľnosti a spoločenskej zodpovednosti.

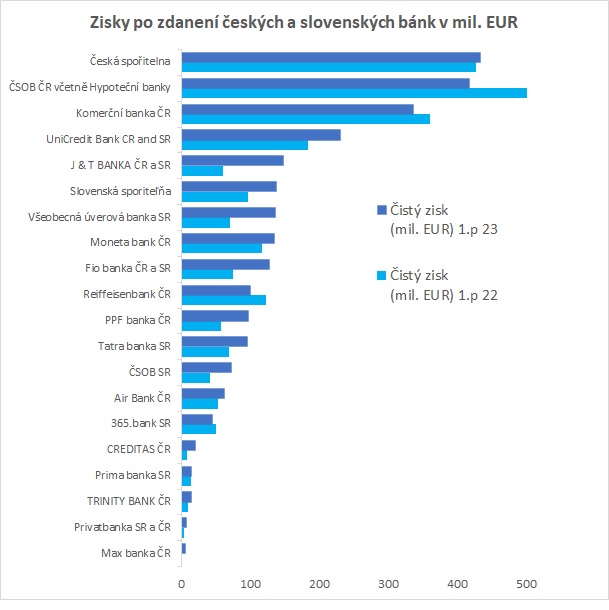

Zisk po zdanení českých a slovenských bánk

Jedným z prvých a základných ekonomických ukazovateľov je zisk po zdanení (čo banke zostane po odpočítaní nákladov a zaplatení všetkých daní), ktorému hovoríme aj čistý zisk – z neho sa následne vypláca napr. dividenda. Ekonomické ukazovatele by sme radi doplnili o ďalšie tri ukazovatele, ktoré by ukázali základné informácie o ekonomike danej banky. Hodnotenie ekonomiky by mal doplniť pohľad klientskej úspešnosti bánk a zvažujeme aj hodnotenie udržateľnosti a spoločenskej zodpovednosti.

| Zisk po zdanení českých a slovenských bánk v mil. EUR | ||

| Banka | Čistý zisk (mil. EUR) | |

| 1.p 2023 | 1.p 2023 - 1.p 2022 | |

| Česká spořitelna ČR a SR | 572,3 | + 46,7 |

| Česká spořitelna | 434,2 | + 5,5 |

| Slovenská sporiteľňa | 138,1 | + 41,3 |

| ČSOB ČR a SR | 490,9 | - 84,9 |

| ČSOB ČR | 359,1 | - 144,6 |

| Hypoteční banka | 58,9 | + 27,5 |

| ČSOB SR | 73,0 | + 32.2 |

| Raiffeisenbank ČR a SR | 196,3 | + 5,5 |

| Raiffeisenbank ČR | 100,1 | - 22,0 |

| Tatra banka SR | 96,2 | + 27,4 |

| Fio banka ČR a SR | 127,3 | + 51,9 |

| J&T BANKA ČR a SR | 147,9 | + 87,7 |

| UniCredit Bank ČR a SR | 230,3 | + 46,9 |

| Komerční banka ČR | 336,5 | - 23,5 |

| MONETA Money Bank ČR | 134,9 | + 18,1 |

| Air Bank (vrátan Zonky) ČR | 62,8 | + 10,4 |

| CREDITAS ČR | 20,8 | + 13,4 |

| Max banka ČR | 6,0 | + 11,0 |

| TRINITY BANK ČR | 14,7 | + 4,8 |

| Všeobecná úverová banka SR | 135,6 | + 65,9 |

| Prima banka SR | 14,9 | + 1,7 |

| 365.bank SR | 44,7 | - 5,7 |

| Privatbanka SR | 7,7 | + 4,1 |

Zisky po zdanění českých a slovenských bánk v mil. EUR

Rentabilita vlastného kapitálu (ROE) českých a slovenských bánk

Druhým ukazovateľom je Rentabilita vlastného kapitálu, ktorý sa skrýva za anglickou skratkou ROE (Return on Equity) v slovenčine ide o „rentabilitu vlastného kapitálu“. Zjednodušene sa dá povedať, že ROE vyjadruje, koľko vyniesla každá vložená koruna/euro z vlastného kapitálu.

Ukazovateľ je dôležitý predovšetkým pre majiteľov spoločnosti, držiteľov akcií i ďalších investorov; zaujímať môže aj konkurenciu. Indikátor ROE by mal ukazovať, ako efektívne daná spoločnosť hospodári s vloženými prostriedkami.

Rentabilita vlastného kapitálu sa vypočítava podľa nasledujúceho vzorca:

ROE = výsledok hospodárenia : vlastný kapitál (pre objektívnejšie hodnotenie počítame s priemerom začiatku a konca reportovacieho obdobia)

Na základe skutočností, podľa ktorých sa ROE vypočítava, vykazuje tento indikátor niekoľko nedokonalostí. Ide napríklad o:

- nie je zahrnutá rizikovosť návratnosti kapitálu,

- nepočíta sa podľa trhovej hodnoty kapitálu, ale podľa hodnoty účtovnej,

- obvykle sa neberie do úvahy inflácia ani náklady na kapitál,

- nie sú zohľadňované úvery firmy (popr. záväzky), takže za pomerne dobrou hodnotou ROE sa môže skrývať aj výrazne zadlžená spoločnosť.

| Rentabilita vlastného kapitálu (ROE) českých a slovenských bánk | ||

| Banka | ROE | |

| 1.p 2023 | 1.p 2023 - 1.p 2022 | |

| Česká spořitelna ČR a SR | 15,2% | + 0,4% |

| Česká spořitelna | 16,4% | - 0,6% |

| Slovenská sporiteľňa | 12,5% | + 2,9% |

| ČSOB ČR a SR | 13,1% | - 2,5% |

| ČSOB ČR | 17,5% | - 6,6% |

| Hypoteční banka | 4,9% | + 2,1% |

| ČSOB SR | 14,4% | + 6,1% |

| Raiffeisenbank ČR a SR | 10,9% | - 1,2% |

| Raiffeisenbank ČR | 9,1% | - 4,2% |

| Tatra banka SR | 13,6% | + 3,2% |

| Fio banka ČR a SR | 44,0% | + 1,8% |

| J&T BANKA ČR a SR | 14,1% | + 2,2% |

| UniCredit Bank ČR a SR | 14,5% | + 2,4% |

| Komerční banka ČR | 14,6% | - 0,9% |

| MONETA Money Bank ČR | 20,8% | + 1,5% |

| Air Bank (vrátan Zonky) ČR | 22,7% | + 0,7% |

| CREDITAS ČR | 14,3% | + 13,4% |

| Max banka ČR | 12,3% | + 6,5% |

| TRINITY BANK ČR | 14,8% | - 3,4% |

| Všeobecná úverová banka SR | 13,9% | + 5,9% |

| Prima banka SR | 7,3% | + 0,5% |

| 365.bank SR | 12,4% | - 0,8% |

| Privatbanka SR | 14,1% | + 7,2% |

Čistá úroková marža českých a slovenských bánk

Tretím ukazovateľom je Čistá úroková marža, dôležitý ukazovateľ pre hodnotenie bánk, pretože odhaľuje čistý zisk banky vo vzťahu k úročeným aktívam, medzi ktoré môžeme zaradiť úvery alebo investičné nástroje. Vzhľadom na to, že pre banku sú úroky z takýchto aktív primárnym zdrojom, je toto meradlo dobrým ukazovateľom celkovej ziskovosti banky, preto vyššie marže všeobecne indikujú ziskovejšiu banku.

Niekoľko faktorov však môže významne ovplyvniť čistú úrokovú maržu, a to vrátane úrokových sadzieb účtovaných bankou a zdrojov aktív banky. Čistá úroková marža sa spočíta ako suma úrokov a investičných výnosov, od čoho sa odpočítajú príslušné úrokové náklady (tento výpočet nám sám o sebe spočíta čisté úrokové výnosy banky). Táto hodnota sa ešte následne vydelí priemernými celkovými úročenými aktívami.

Čistá úroková marža sa vypočíta podľa nasledujúceho vzorca:

Čistá úroková marža = čistý úrokový výnos: celkové úročené aktíva

| Čistá úroková marža českých a slovenských bánk | ||

| Banka | Čistá úroková marža | |

| 1.p 2023 | 1.p 2023 - 1.p 2022 | |

| Česká spořitelna ČR a SR | 1,9% | - 0,1% |

| Česká spořitelna | 1,9% | - 0,3% |

| Slovenská sporiteľňa | 2,2% | + 0,3% |

| ČSOB ČR a SR | 1,2% | - 0,1% |

| ČSOB ČR | 1,2% | - 0,2% |

| Hypoteční banka | 1,0% | 0,0% |

| ČSOB SR | 1,7% | + 0,1% |

| Raiffeisenbank ČR a SR | 1,9% | - 0,1% |

| Raiffeisenbank ČR | 2,1% | - 0,5% |

| Tatra banka SR | 1,7% | + 0,3% |

| Fio banka ČR a SR | 3,2% | + 1,0% |

| J&T BANKA ČR a SR | 3,6% | + 0,9% |

| UniCredit Bank ČR a SR | 1,6% | - 0,1% |

| Komerční banka ČR | 1,8% | - 0,2% |

| MONETA Money Bank ČR | 1,9% | - 0,7% |

| Air Bank (vrátan Zonky) ČR | 3,0% | - 0,4% |

| CREDITAS ČR | 1,4% | - 0,7% |

| Max banka ČR | 1,7% | - 1,3% |

| TRINITY BANK ČR | 1,8% | + 0,1% |

| Všeobecná úverová banka SR | 2,2% | + 0,9% |

| Prima banka SR | 1,0% | + 0,2% |

| 365.bank SR | 2,9% | + 0,2% |

| Privatbanka SR | 2,5% | + 1,1% |